美联储今年二次降息美股玩起过山车但对国内影响或不大

来源:admin 人气:0 更新:2019-09-21

要闻 美联储今年二次降息,美股玩起过山车,但对国内影响或不大 2019年9月19日 07:45:31 万得资讯

本文源自“Wind资讯”,原标题《美联储今年再度降息,美股上演过山车行情,机构普遍认为对国内影响不大》

北京时间周四凌晨两点,美联储如期宣布降息25个基点,将联邦基金利率下调至1.75%-2.00%,这是今年以来的第二次降息。此外,美联储将隔夜逆回购利率下调30个基点至1.7%,将超额准备金利率下调30个基点至1.8%。

从此次决议的投票结果来看,10位票委中,7名票委投票支持降息25个基点,1名票委支持降息50个基点,而有2名票委支持维持利率不变。

美联储同时公布的点阵图显示,政策制定者对是否采取进一步的宽松行动存在分歧。美联储点阵图显示10名委员认为2019年不会再降息,只有7名委员认为还将降息一次。此外,点阵图显示2020年预期没有降息,2021年和2022年各有一次降息。

在此次会议上,与会的大多数美联储官员均支持维持基准利率不变,但詹姆斯布拉德投票反对这一行动,他希望降息50个基点至1.50%到1.75%的目标区间;埃斯特-乔治和埃里克-罗森格伦也投了反对票,他们希望将基准利率维持在2%到2.25%的目标区间不变。

美联储政策声明指出,将继续关注美国经济形势,并采取适当行动以维持美国经济扩张。就业增长稳定,失业率保持在低位。劳动力市场保持强劲,经济增长温和。家庭支出强劲,投资和出口有所走弱。

美股上演过山车行情,道指一度跌逾200点,随后又快速拉升,尾盘翻红。截至收盘,道指涨0.13%报27147.08点,标普500涨0.03%报3006.73点,纳指跌0.11%报8177.39点。

黄金在美联储宣布降息后暴跌逾20美元,同时美元指数大幅上涨。现货黄金一度跌破1490美元/盎司,跌幅超1%。

美债涨跌不一,短债收益率飙升,收益率曲线年期美债收益率涨4.1个基点报1.774%,3年期美债收益率涨2.4个基点报1.715%,5年期美债收益率涨1.8个基点报1.681%,10年期美债收益率跌0.5个基点报1.8%,30年期美债收益率跌2.6个基点报2.244%。

美联储主席鲍威尔总体的基调与货币政策声明相似,即使出现下行风险,美联储也不准备承诺更多的宽松政策。

只要美国经济稳固的情况继续维持,美联储进行今年第三次降息的可能性就会开始大幅下降。美联储将止步于此,除非贸易摩擦方面的不确定性使得美国经济再度恶化。

市场呼吁美联储进行更大幅度降息,美联储降息25个基点之后美指走强,给新兴市场带来了压力。美指可能会因美联储在降息上的谨慎行动继续显示出走强倾向,任何进一步走高都将使得新兴市场承压。

但点阵图显示美联储委员认为今明两年都不会再降息,这比市场预期的要更加鹰派。新兴市场货币回吐一些涨幅将不会令人意外。

鲍威尔还称, 将会重新讨论何时扩大资产负债表的问题,扩大资产负债表规模的时间有可能比预期的更早。

自联邦公开市场委员会7月份会议以来收到的信息显示,劳动力市场依然强劲,经济活动以温和的速度增长。近几个月平均就业增长稳健,失业率仍然在低位。尽管家庭支出一直以强劲的速度增长,但企业固定投资和出口出现疲软。以12个月为基础的指标看,整体通胀率和扣除食品及能源的通胀率都低于2%。基于市场的通胀补偿指标依然在低位;基于调查的较长期通胀预期指标几乎没有变化。

为履行其法定职责,委员会寻求促进充分就业和物价稳定。鉴于全球形势发展对经济前景的影响以及低迷的通胀压力,委员会决定将联邦基金利率的目标范围下调至1.75%-2%。这一行动支持了委员会的如下观点,即经济活动的持续扩张、强劲的劳动力市场状况以及通胀接近委员会的对称性2%目标是最可能的结果,但这种前景的不确定性仍然存在。当委员会考虑联邦基金利率目标范围的未来路径之际,鉴于劳动力市场强劲且通胀率接近其对称性2%目标,委员会将继续关注最新信息对经济前景的影响,并将采取适当措施来维持经济的扩张。

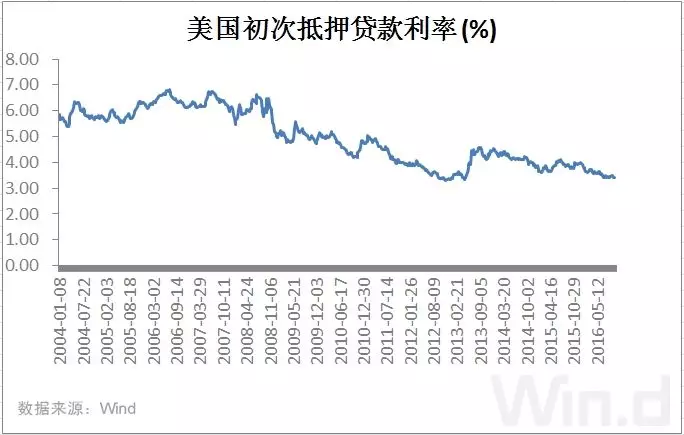

受美联储和投资者对经济预期的间接影响,抵押贷款利率已经在下降。美联储再次降息,可能会使其进一步下滑。根据美国住宅贷款抵押机构房贷美(Freddie Mac)数据,截至上周,30年期固定利率抵押贷款的平均利率为3.56%,而一年前为4.60%。较低的利率成为购房者进行抵押贷款再融资的绝佳机会。

3、信用卡

<首席财务分析师Greg McBride表示,随着信用卡利率接近历史高位,下跌0.25%可能不会给一身卡债的人带来太大的缓解。信用比较网站CompareCards.com首席行业分析师Matt Schulz表示,

好消息是较低的利率意味着信用评分较高的消费者仍然可以享受信用卡余额转账零利息的好处。将信用卡债务转移到不收利息的账户上,可以帮助一些借款人很快降低透支额度。

美联储降息不太可能对汽车的成本产生巨大影响。比如,一个25,000美元五年期汽车贷款,降息0.25%,只使得购车人每月少还贷约3美元。但Kapfidze表示,无论是购车还是贷款,较低的利率应该会让消费者有更多的筹码来要求划算的交易。这是因为汽车制造商在向消费者收取利率方面存在灵活空间,一些汽车制造商利用较低的利率来吸引买家去抢购需求较低的汽车。

股市对美联储进一步降息的反应将取决于投资者是否认为美国经济正陷入衰退。在美联储“保险性”降息之下,如果经济未陷入衰退的时候,股市往往会上涨。但如果经济出现衰退,股市表现可能下滑。

全球进入货币宽松状态。美联储宣布降息三个小时之内,沙特、约旦、阿联酋、巴西纷纷追随美联储的宽松步伐。

上周欧洲央行宣布改变利率政策指引,重启QE,将存款便利利率从-0.4%下调至-0.5%,维持再融资利率、边际贷款利率不变,并从11月1日开始每月购买200亿欧元债券,对到期债券的投资会持续2-3年,开始定向长期再融资操作来保持银行良好的借贷环境。

10年期国债收益率为负的有德国、法国、日本、荷兰和比利时。可以预见的是,当欧洲央行货币政策更偏鸽派,欧洲将涌现更多10年期国债收益率为负的国家。

尽管10年期美债收益率不断下滑,但仍能提供比欧债更好的收益,预计有更多资金涌向美债,阻止美元走弱。

仅仅几个月其规模已创造历史新高,此前一度突破15万亿美元。负利率蔓延还衍生出一些难以“想象”的现象:继丹麦之后,德国或效仿丹麦推出负利率房贷。

一方面,实行负利率政策必须要考虑到对银行体系和货币市场造成的破坏;另一方面,该政策能带来多大的实际经济效益仍需评估。

周四和周五的公开市场操作可能成为降息的重要时间窗口,不能排除下调OMO利率的可能。中长期看,经济增速下行+金融供给侧改革需要保持宽松的货币环境予以对冲,利率不存在长期或大幅上行的基础,调整即是机会。

对于未来货币政策基调的把握重点或在于“降成本”目标方向仍将推进,避免短期的“随预期起舞”。未来资金环境或维持边际宽松,且LPR利率调降仍待落地。

MLF利率窗口期,央行释放短期内货币政策不会进一步宽松信号,市场情绪明显降温,债市对利多因素反映钝化,长端利率上行较快。目前来看,资金面表现稳中趋紧,叠加原油事件进一步推升通胀预期,长端利率难有趋势性下行机会,短端表现好于长端。利率震荡期,市场方向并不明朗,建议多看少动,适度减仓。

热门资讯

- 17年,从商业航母到世界级旅游目的地,正佳周年庆推出...

- 绿色建筑减碳潜力巨大 金晶科技光伏光热玻璃助力建筑节能

- 恒天财富集团荣获2021中国独立财富管理年度公司奖、中...

- 云天励飞获得BSI颁发ISOIEC 27701隐私信息管理体系国际...

- 索信达控股再获认可,稳居银行业客户资源管理解决方案...

- 苹果产业链大年即将到来,消费电子龙头蓝思科技将再迎...

- 合景泰富携手暨大成立人才发展基金,助力国际化创新人...

- 红心向党,初心永驻——江苏红运物流流动党支部召开成立仪式

- 中酱八卦晒场系列甜口甜酱油亮相长沙,瞄准调味品类新...

- 去哪儿:Z世代都是如何告别2021的?在广州,他们选择一...

- 让责任创造更多价值——巨鲸投资首届“1122巨鲸节”主题峰...

- 国电康能:奥多棉芷265MW环境友好型绿色电厂

- 科治好:张文宏教授谈到85岁才算长寿,“免疫”是长寿的关键

- 品牌至上,联袂豪门!华体会(HTH)携手曼联共赴数字体...

- 网易游戏重点开发人脸识别功能,未成年保护提升新高度

- 盛景微:大浪淘沙后的佼佼者

- 海尔食联网获中国轻工业一等成果评价

- 情系抗战老兵,传承红色精神

- 大健康赛道惊现“黑马潜力股”,荩美为何能获得院士、投...

- 燕京V10精酿白啤双11:获天猫白啤品类销售额第一